Actieve Asset Allocation (AAA)

Rainbow AAA past een actief, reactief en uiterst flexibel beheer (=Activa Allocation) toe op verschillende mogelijke activaklassen (=Assets): aandelen, obligaties, cash, wisselkoersen, grondstoffen, … Zodoende is uw belegging enorm gespreid en uw risico op individuele faillissementen zoals Lernaut&Hauspie, Fortis, Bear Stearns, Dexia, … via aandelen of obligaties verwaarloosbaar klein.

Uw eieren liggen niet allemaal in dezelfde mand en uw risico wordt verminderd.

In deze volatiele turbulente tijden is een passieve beleggingsstrategie uit den boze. U moet op het juiste moment in diverse activaklassen in -of uitstappen. Onze AAA fondsbeheerders analyseren de financiële markten continu op basis van diverse analysetechnieken (fundamentele analyse, technische analyse, macro analyse, statistische modellen). Op basis van deze analyses worden in de onderliggende AAA fondsen de optimale verdeling tussen de diverse activaklassen en investeringsstrategieën aangepast.

Zodoende wordt uw belegging optimaal opgevolgd en uw rendement gemaximaliseerd.

Dankzij dit actief beheer stapt u op het ideale moment in of uit de verschillende activaklassen:

- in een sterk stijgende aandelenmarkt zal Rainbow AAA voornamelijk beleggen in aandelen

- in een sterk stijgende obligatiemarkt zal Rainbow AAA voornamelijk beleggen in obligaties

- gaat het niet goed op de aandelen- en obligatiemarkten dan zoekt Rainbow een uitweg via cash of grondstoffen

- …

Deze aanpak zorgt ervoor dat het kapitaal gestaag aangroeit, in alle omstandigheden.

Waarom is Asset Allocation zo belangrijk?

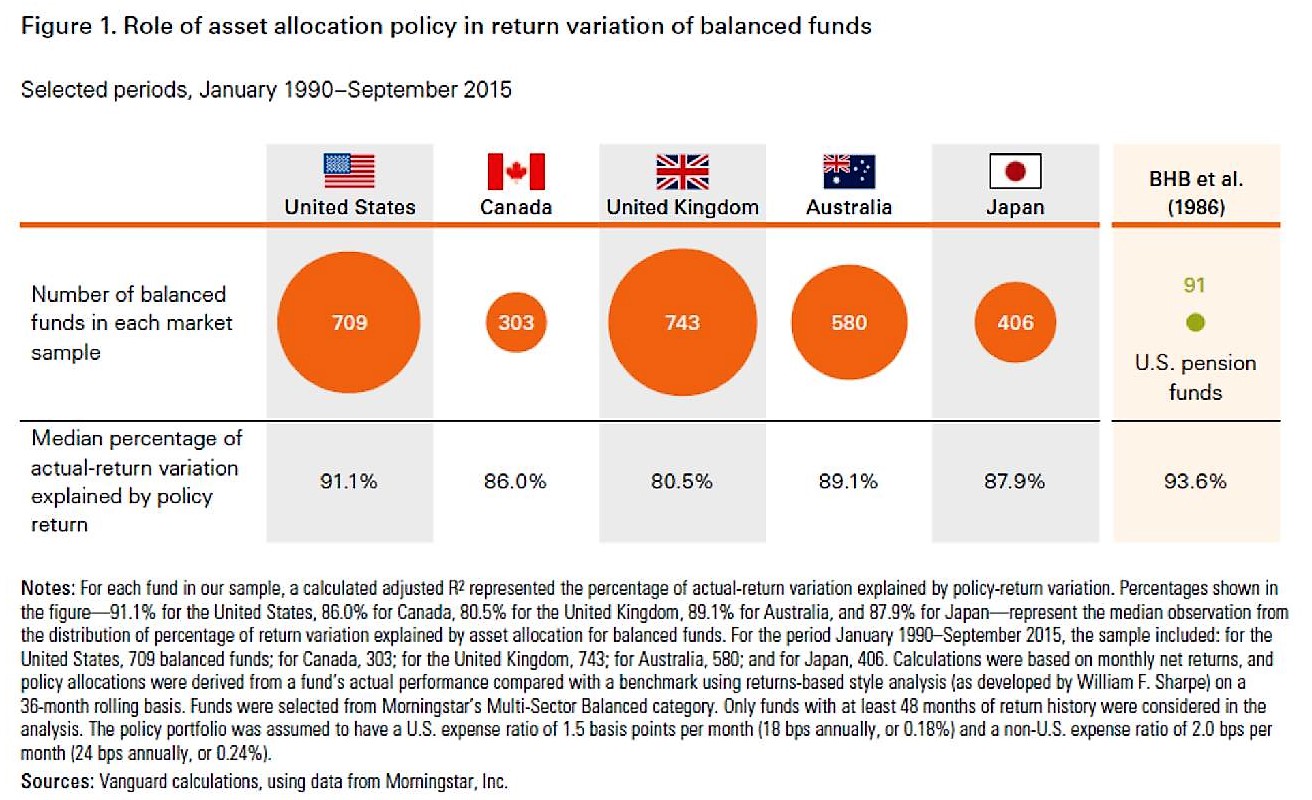

Asset Allocation verklaart voor meer dan 80 procent het verschil in rendementen voor gebalanceerde fondsen.

Uw voordelen in het Rainbow AAA concept

Waarom is Asset Allocation zo belangrijk?

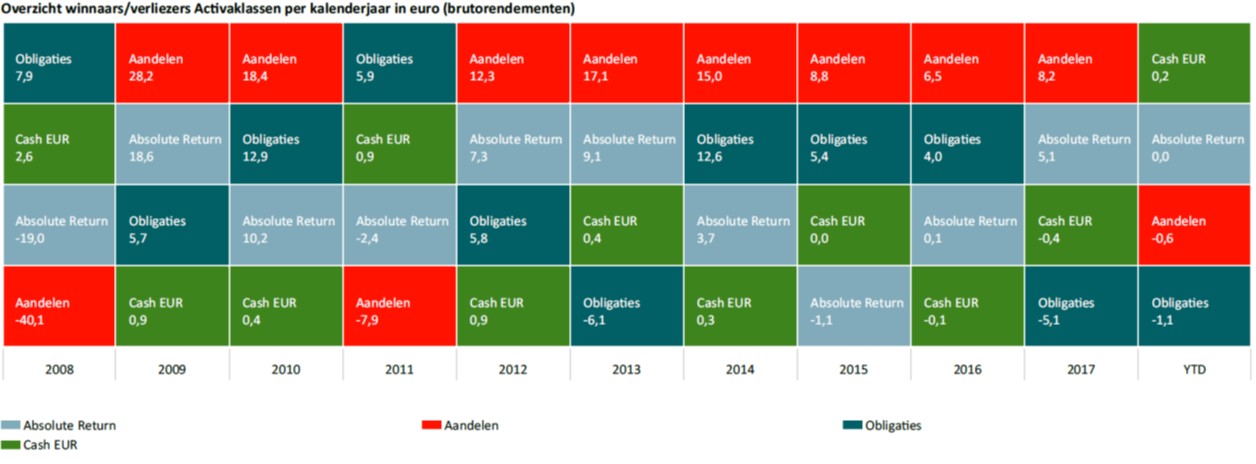

Rendementen van diverse activaklassen zijn zeer volatiel over meerdere beursjaren.

Bijvoorbeeld voor aandelen wereldwijd werden volgende rendementen behaald over de voorbije jaren:

2016: +6,5 procent in EUR

2015: +8,8 procent in EUR

2014: +15,0 procent in EUR

2011: -7,9 procent in EUR

2008: -40,1 procent in EUR

Het is dan ook verstandig om te spreiden over diverse activaklassen en de timing over te laten aan professionele beheerders.

Asset Allocation verklaart voor meer dan 80 procent het verschil in rendementen voor gebalanceerde fondsen